La banca dio en 2017 más financiación para comprar bienes duraderos que para adquirir viviendas

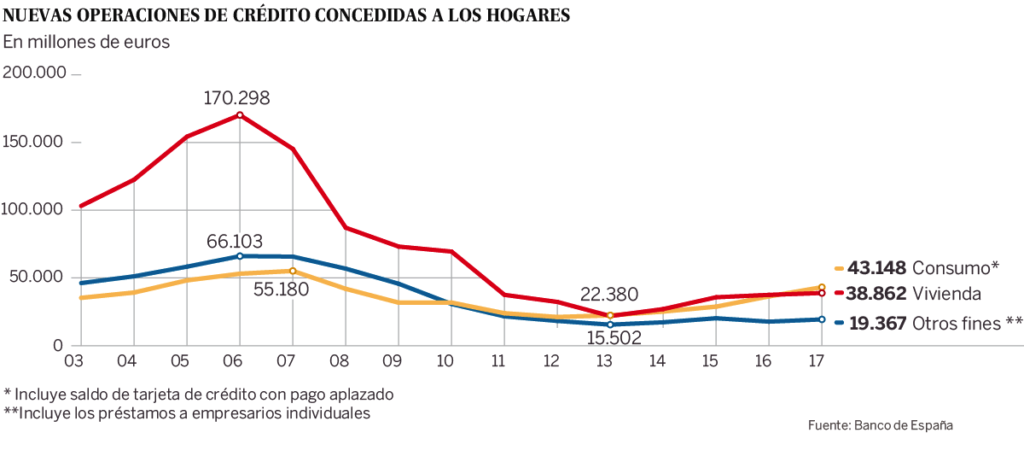

El consumo de las familias alienta desde hace cuatro años la recuperación. En paralelo a la creación de empleo, el gasto de los hogares no deja de crecer, pese a que los salarios son los últimos en salir de la crisis. Con el ahorro doméstico bajo mínimos, el recurso a la deuda es cada vez mayor. Y la banca, hambrienta de rentabilidad, redobla su apuesta por el préstamo al consumo, con tipos cercanos al 8%. En 2017, la concesión a las familias de créditos para este tipo de gasto alcanzó los 43.148 millones, el mayor aporte de financiación en una década. Más incluso que lo destinado a nuevas hipotecas, algo insólito.

Los datos publicados por el Banco de España la semana pasada reflejaban que familias y empresas siguen reduciendo deuda, pero a un ritmo cada vez más lento. Nuevos datos, también del supervisor financiero, permiten leer la estadística desde otro ángulo: la concesión de préstamos a las familias, singularmente al consumo, crece de forma sostenida.

El valor de los nuevos préstamos al consumo enlaza ya un lustro al alza, con tasas de crecimiento de dos dígitos; en 2017, el aumento anual fue del 18,5%. Un repunte que sitúa a esta línea de préstamo —para compra de automóviles, muebles, electrodomésticos o viajes, incluyendo el saldo al cierre del año de las tarjetas de crédito con pago aplazado— por encima del crédito concedido para la adquisición de vivienda (43.138 millones frente a 38.862 millones).

En este anómalo sorpasso, pesa tanto o más el bajo nivel del préstamo hipotecario como la pujanza de la nueva financiación al consumo. La concesión de créditos para comprar casa también ha crecido en los últimos cuatro años, pero de forma más moderada (un 3,65% en 2017). Y sigue lejísimos de los registros del boom inmobiliario, cuando se superaba con holgura los 150.000 millones de financiación nueva al año.

El nuevo crédito para consumo suma ya más que lo que las familias devuelven por préstamos concedidos con anterioridad. Así, la deuda acumulada por este tipo de compras y por lo que el Banco de España define como “otros fines” —que incluye préstamos a autónomos o empresarios individuales— ha vuelto a crecer en los últimos tres años (de 162.000 a 174.000 millones). En la compra de vivienda ocurre lo contrario: la amortización de deuda suma más que los nuevos créditos y el saldo vivo de los préstamos acumulados por las familias sigue a la baja (520.000 millones, un 2,4% menos que en 2016).

En el llamativo aumento del crédito al consumo —solo hubo un respaldo financiero de mayor calibre entre 2005 y 2007— intervienen varios factores. Por el lado de la banca, la inyección masiva de liquidez por el Banco Central Europeo, la fijación del tipo de interés de referencia en el 0% y las penalizaciones impuestas por el supervisor a los que no presten han llevado a las entidades a disponer de mucho dinero. Y también, a afrontar serias dificultades para sacarle partido.

“Los bancos seguirán apostando por la financiación al consumo por su elevada rentabilidad ajustada al riesgo, en un entorno de tipos de interés bajos a medio plazo”, concluían los analistas de CaixaBank Research en su último informe sobre la materia, tras recordar que el interés medio del préstamo al consumo se mantiene entre el 7% y el 8% “muy por encima del rendimiento promedio del resto de la cartera”. Por contra, el interés medio del nuevo crédito hipotecario, más vinculado a la evolución del euríbor (ahora en tasas negativas), bajó en 2017 al 1,83%.

Ahorro bajo mínimos

En la demanda de crédito para financiar compras, se aprecian las dos caras de la recuperación. La notable creación de empleo en los últimos años y la mejora de las expectativas impulsan el consumo. Pero, singularmente en el gasto en bienes duraderos, todavía no se ha alcanzado el nivel previo a la crisis. Y, sobre todo, la recuperación se asienta en salarios bajos (de los que han encontrado empleo ahora) o casi congelados (de los no lo perdieron en la crisis).

La consecuencia es que la tasa de ahorro ronda mínimos históricos (un 6% de la renta disponible de las familias). Y, para mantener el aumento del gasto, los hogares cada vez se endeudan más. “La tasa de morosidad de estos préstamos ha crecido ligeramente, hasta el 8,9%, pero está en consonancia con la morosidad total de la cartera crediticia”, matiza CaixaBank Research, ante las dudas que suscitan los datos sobre si esta tendencia es sostenible.